חיסכון פנסיוני כחלק מתכנון פיננסי

חג החנוכה מגיע הישר אל חגיגות סוף השנה.

תקופה שמתאפיינת באלפי מודעות, המלצות ותזכורות לעצמאים לסיים לטפל בהפקדת כספים לקופות השונות על מנת לנצל את כל הטבות המס עד למקסימום 💡.

השכירים? נשארים מעט מקופחים.

אתם נאלצים לגשש במרחבי התלוש החודשי או לנסות לפענח את "הדוח השנתי" שבכלל מגיע במרץ, ולפעמים מרגיש כמו קוד מוצפן קשה לפיצוח.

אז ביקשתי מטלי גלס – מנהלת דג סוכנות לביטוח להאיר מספר הארות בנושא החסכון הפנסיוני שלנו, ומה חשוב לדעת לפני סוף השנה.

נתחיל מהסוף, הדוח השנתי, לא מגיע אלינו בסוף השנה, אלא רק באזור סוף מרץ. הדוח מכיל מידע חשוב שכדאי שנכיר ולכן ההמלצה היא להקדים ולבדוק את המידע באתר של חברת הביטוח / בית ההשקעות בו מתנהל החיסכון הפנסיוני שלכם כבר היום, לקראת סוף השנה.

על מה לשים דגש? 👇

✔ הפקדות

בתלוש מופיעות הורדות לחסכון הפנסיוני, האם זה אומר שהכסף אכן נמצא בחסכון הפינסיוני שלכם?

התשובה היא לא.

נדרשות שתי פעולות נוספות – המעסיק נדרש לבצע העברה בנקאית לחברת הביטוח שלכם ולדווח לקופה על פעולה זו (בממשק אחיד או במייל מסודר). כלומר, גם אחרי ביצוע ההעברה, הקופה צריכה לשייך את הכסף לחסכון הפנסיוני שלכם.

מה צריך לבדוק? להיכנס באזור האישי לדוח הפקדות ופשוט לבדוק שכל ההפקדות לשנה האחרונה קיימות.

למה זה חשוב?

הקצבה העתידית שלכם מורכבת מכל הכסף שיופקד לכם לאורך השנים. כל שקל היום יהיה שווה הרבה יותר בעתיד בזכות דבר נחמד שנקרא "ריבית דריבית".

בנוסף, הכיסוי הביטוחי שקיים לכם בתוך המוצר הפנסיוני נגזר מההפרשות ולכן מאוד חשוב שכל חודש יופקד לכם הסכום המלא באופן תקין על מנת לא לפגוע בכיסוי הביטוחי שלכם.

✔ יציאה לחל"ת

בתקופה זו כאשר הרבה מאוד שכירים במשק הוצאו לחל"ת ההפקדות הפנסיוניות נפגעו –אין תלוש והמעסיק לא מפקיד לקופות. מה חשוב לבדוק?

❖ שהמעסיק דיווח לחברת הביטוח את תאריכי החל"ת באופן מסודר, בין אם זה דרך מערכות הממשק השונות או במכתב חתום ומסודר.

❖ שתקופת החל"ת לא עוברת את התקופה המקסימלית בה הקופה שומרת על הזכויות שלכם מה שנקרא "ריסק זמני" . בדרך כלל שומרים עליו "אוטומטית" לתקופה של בין חמישה עד 12 חודשים (הטבת קורונה).

חשוב לוודא שהריסק הזמני נשמר באופן תקין ובמידת הצורך לפנות לחברת הביטוח ולהסדיר את הנושא עצמאית כי כאמור הכיסוי הביטוחי לפעמים אף חשוב יותר מהחסכון עצמו.

✔ הקטנת שכר

במידה והשכר שלכם הוקטן לתקופה מסוימת חשוב לוודא:

❖ לאחר החזרת המשכורת ל100% שהמעסיק חזר להפקיד בהתאם לשכר המלא.

❖ לבדוק אופציה לבצע הפקדות משלימות בהתאם באופן עצמאי על מנת לא לפגוע בחסכון העתידי או בכיסוי לאובדן כושר עבודה.

❖ כמו כן, מי שמראש בהסכם העסקה לא משלמים לו לפנסיה בגין כל השכר יכול לבצע השלמת הפקדות ורכישת כיסוי אובדן כושר עבודה בעבור יתרת השכר באופן רציף.

✔ דמי ניהול

בשנים האחרונות התחוללה מהפכה של ממש בדמי הניהול בקופות השונות. בדוח השנתי מצוינים דמי הניהול אותם אתם משלמים וכן דמי הניהול הממוצעים הנהוגים בקרן שלכם.

נכון, הממוצע תמיד מושפע מקבוצות חזקות במשק המקבלים דמי ניהול משופרים בזכות הגודל שלהם, כאשר לרוב ל"חוסך הקטן" אין הרבה כוח מול הגופים הגדולים.

דקה לפני שאתם מתעצבנים או מוותרים קחו אויר ותרימו טלפון לחברת הביטוח שלכם. אולי לא תגיעו לדמי הניהול שמקבלים הקבוצות החזקות במשק אבל בהחלט תוכלו לנהל משא ומתן ולקבל הטבות.

נחלתם אכזבה? אתם תמיד יכולים לנייד את הקופות שלכם למתחרים.

** מילה על ניודים (העברת החסכון הפנסיוני מגוף אחד לגוף שני), יש לשים לב שלניוד יש הרבה משמעויות מבחינת רצף זכויות. ביטול הסכם מיטיב בביטוח הקיים, כמו מקדם קבוע ,תקופת אכשרה ובעיות בריאות. חשוב להתייעץ עם איש מקצוע לפני ביצוע ניוד.

✔ תקרת הפקדות

אתם משתכרים מעל השכר הממוצע במשק? לצערכם קרן הפנסיה שלכם נתקלת בתקרת הפקדות. מה בעצם קורה?

היתרה גולשת באופן אוטומטי לקרן פנסיה משלימה. אחותה הקטנה והלא מוכרת של קרן הפנסיה המקיפה, שם אין לכם כיסוי לא.כ.ע (לרוב) ואין לכם את ההטבה שמעניקה המדינה בקרנות הפנסיה.

חלק מהכסף מנוהל ב"אגח מיועדות" (אג"ח חסר סיכון עם תשואה גבוהה מובטחת), ולכן מומלץ מאוד לקבל החלטה מושכלת לאן לנתב את יתרת הכספים גמל/ מנהלים על מנת לשפר את החיסכון הפנסיוני שלכם.

חשוב לזכור, שההפקדות הפנסיוניות שלכם הן חלק מהתכנון הפיננסי של הכספים שלכם.

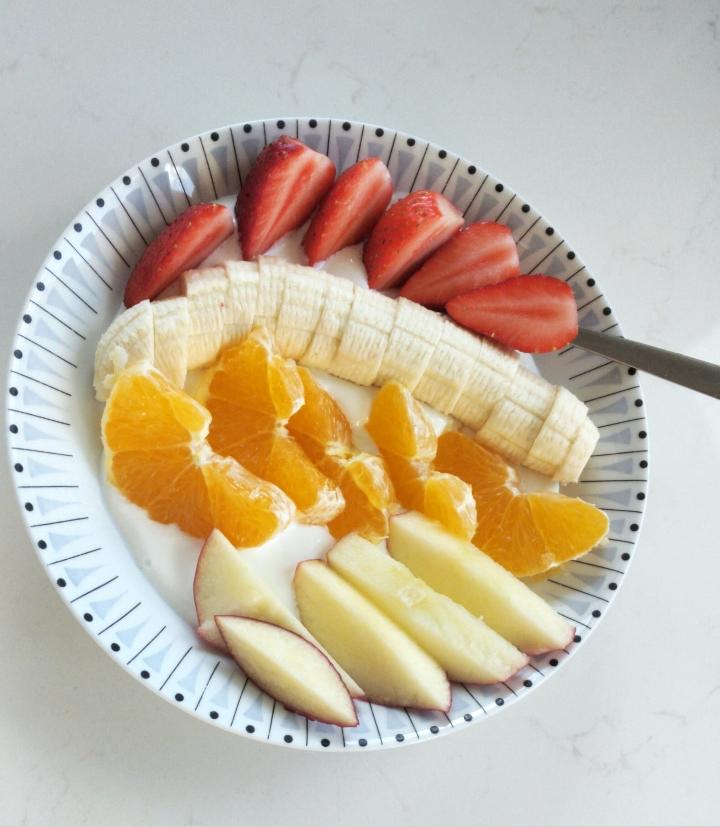

בתמונה: הפינוק שמגיע לכם אחרי שסיימתם לטפל בביטוחים.